Entrada de blog

¿Qué es la prevención de lavado de dinero?

Las regulaciones de prevención de lavado de dinero, o PLD, existen para proteger a los consumidores en todo el mundo de fraudes y delitos financieros. Pero, ¿qué implican las regulaciones, a quién se aplican y cuáles son las cosas cruciales que se deben saber?

La prevención de lavado de dinero, o PLD, es el proceso que llevan a cabo las organizaciones financieras para garantizar que cumplan con los requisitos legales en la prevención, monitoreo e informe de actividades ilegales.

Estas regulaciones existen para proteger a los consumidores en todo el mundo de fraudes y delitos financieros. Pero, ¿qué implican las regulaciones, a quién se aplican y cuáles son las cosas cruciales que se deben saber?

La prevención de lavado de dinero se refiere al conjunto de leyes, políticas y regulaciones que las instituciones financieras y empresas de otros campos específicos deben aplicar para supervisar activamente a los clientes y prevenir delitos financieros. Incluye una amplia gama de actividades, desde corrupción hasta manipulación del mercado. Estas medidas ayudan a las empresas a prevenir casos de fraude y evitar cualquier tipo de malentendido con sus clientes.

La mayoría de las transacciones financieras deben cumplir con las leyes de PLD, especialmente cuando un cliente abre una cuenta y comienza a utilizar un servicio financiero específico.

En este artículo, intentaremos contarle más sobre la prevención de lavado de dinero en general y profundizar en este tema para discutir las principales diferencias entre las regulaciones de PLD y Conozca a su Cliente (KYC), cumplimiento, leyes y verificación.

¿Cuál es la diferencia entre PLD y KYC?

Mientras que PLD se refiere a la prevención de lavado de dinero, KYC significa ‘Conozca a su Cliente’ y se relaciona con la evaluación de riesgos y la verificación de identidad. KYC es una parte del proceso que forma parte de la estructura general de PLD y contribuye a la prevención del lavado de dinero.

Podemos entender mejor las diferencias clave entre estos términos al desglosarlos en diferentes componentes, como proceso, propósito, elementos y características.

El proceso de PLD tiene como objetivo implementar regulaciones específicas para prevenir actividades financieras sospechosas. Los elementos centrales de un marco de PLD son las evaluaciones de riesgo de los clientes, los sistemas de gestión de riesgos, los programas de KYC (o debida diligencia del cliente) y las obligaciones de reporte relevantes. Estos deben implementarse como un programa de cumplimiento de PLD que sea integral, detallado y bien planeado.

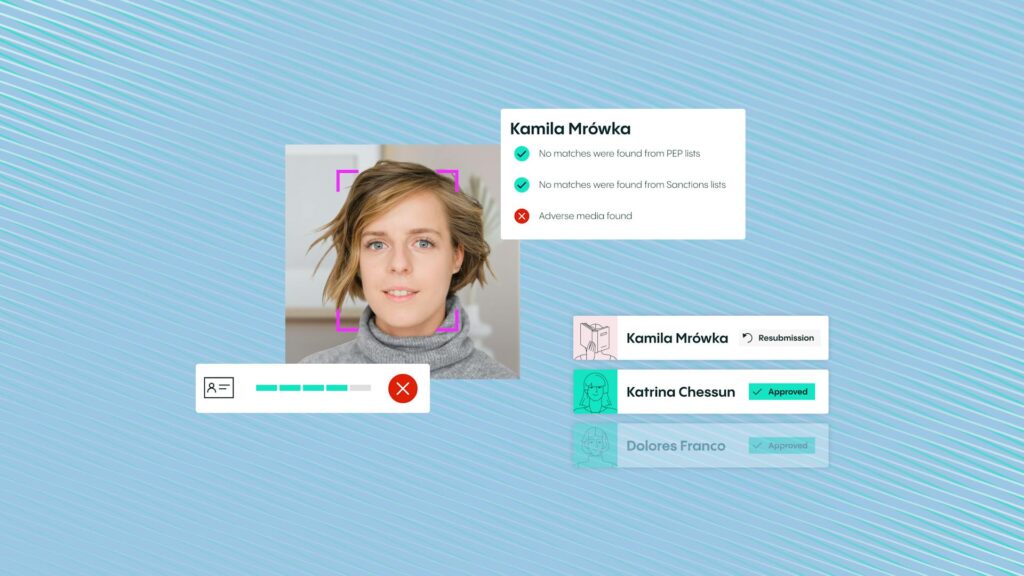

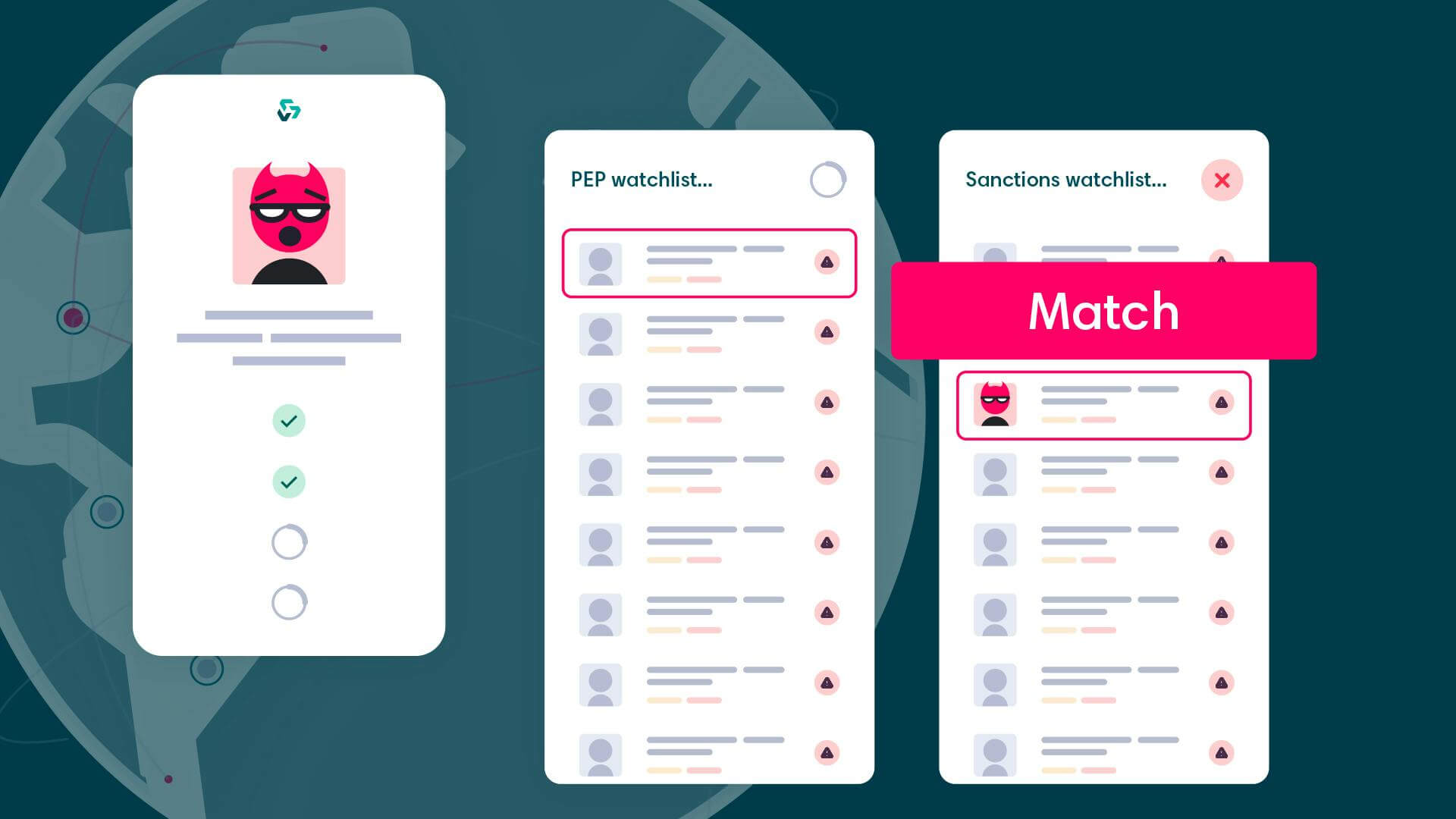

Por otro lado, KYC es una obligación destinada a verificar a los clientes, evaluar riesgos y recopilar información sobre ellos. El propósito, en este caso, es asegurarse de que los clientes o individuos sospechosos no tengan la oportunidad de lavar dinero ilegal. Los elementos centrales para KYC pueden incluir la recopilación de datos, la verificación de identidad, la evaluación de riesgos, las personas expuestas políticamente y el filtro de sanciones, así como la gestión subsecuente. El sistema debe ser minucioso, creíble, inteligente y eficiente.

Para una persona ajena al tema, puede ser fácil confundir PLD y KYC. Sin embargo, KYC es solo un paso que las empresas toman dentro del marco más amplio de PLD, utilizando software de KYC como una herramienta confiable para detectar fraudes junto con la verificación de clientes.

¿Qué es el cumplimiento de la PLD?

Las instituciones financieras deben cumplir con un programa de cumplimiento de PLD, que detalla lo que deben hacer para detectar transacciones sospechosas, actividades terroristas y otros delitos financieros.

Las empresas en riesgo de delitos financieros están obligadas a implementar un programa de cumplimiento de prevención de lavado de dinero para evitar riesgos y realizar su trabajo de la manera más segura posible. Este programa combina todo lo que la empresa está haciendo para cumplir con las normas de cumplimiento: políticas de procesamiento de usuarios, reporte de incidentes de lavado de dinero, operaciones internas integradas y monitoreo de cuentas. El objetivo principal es detectar, responder y evitar el lavado de dinero y riesgos relacionados con fraudes.

Las empresas necesitan seguir requisitos específicos para desarrollar un robusto programa de cumplimiento de PLD. Pueden lograr este objetivo exitosamente si tienen en cuenta lo siguiente:

- Reportar efectivamente – Puede ser esencial en diferentes casos entregar de inmediato información sobre actividades de lavado de dinero a las autoridades pertinentes.

- Ser consciente del nivel de riesgo de sus clientes – Las empresas deben evaluar los perfiles de riesgo y hacer las conclusiones apropiadas para procesarlos en consecuencia, aplicando varias medidas.

- Tener un oficial de cumplimiento como miembro del equipo – Estos procesos no son fáciles de gestionar y requieren un conjunto de habilidades específicas para mantener el negocio al día con las regulaciones y leyes de prevención de lavado de dinero que están en constante cambio.

Los representantes de la empresa deben tener en cuenta que el cumplimiento debe ser la responsabilidad moral de cada empleado dentro de la empresa, en todas las estructuras organizativas.

Varios factores pueden afectar el cumplimiento de PLD. Los factores clave son las leyes locales y regionales, incluidas las orientaciones y recomendaciones aplicables. Los dueños de negocios deben entender los requisitos legislativos actuales y estar atentos a desarrollos futuros. Esto, y garantizar que el personal reciba la capacitación adecuada, puede ayudar a mejorar el desarrollo de los procedimientos de cumplimiento de PLD.

Programas de PLD

Un conjunto de procedimientos diseñados para protegerse contra que una persona use la empresa para facilitar el lavado de dinero se llama programa de prevención de lavado de dinero. Hay varios pasos que se deben seguir para desarrollar un programa de PLD adecuado, que puede ser efectivo para la empresa a largo plazo. Los componentes clave son:

- Detectar actividades sospechosas – La empresa debe manejar y exponer rápidamente actividades relacionadas con el lavado de dinero, como encontrar datos falsos o sumas de dinero anormalmente grandes depositadas en una cuenta particular.

- Evaluación de riesgos – Diferentes modelos de evaluación pueden ayudar a clasificar efectivamente a los clientes en niveles de amenaza según su evaluación particular de riesgos.

- Prácticas internas – Es crucial desarrollar e implementar pautas internas para las empresas con respecto al compartir información dentro de la organización. Debe hacer de la debida diligencia su punto focal, asignar roles y reportar actividades sospechosas.

- Prevención de intentos delictivos – Las empresas deben realizar programas de capacitación en PLD regularmente. Especialmente en departamentos donde el personal tiene contacto directo con los clientes, ya que un mayor conocimiento les brinda la información necesaria para estar más preparados para cualquier situación y detectar señales sospechosas.

- Auditorías independientes – Finalmente, realizar una revisión con un auditor independiente puede ser una excelente forma de detectar las debilidades en la evaluación de riesgos y cumplimiento de la empresa. Las empresas pueden evaluar fácilmente la efectividad de su programa de PLD y actuar si algo necesita ser corregido revisando los informes de auditoría.

¿Qué es la Ley de Prevención de Lavado de Dinero?

Un acto legislativo relacionado con las obligaciones de prevención de lavado de dinero en una jurisdicción determinada se llama generalmente la Ley de Prevención de Lavado de Dinero (aunque las leyes locales podrían tener nombres diferentes, y las obligaciones de prevención de lavado de dinero pueden estar cubiertas en un acto legislativo con un nombre diferente).

El propósito principal de este acto y las regulaciones relacionadas es combatir el lavado de dinero y actividades similares. Cada entidad que esté sujeta al marco tiene la responsabilidad de aplicar las obligaciones relacionadas con la prevención de lavado de dinero. Sin embargo, la extensión de las obligaciones puede depender del campo de actividad de esa entidad específica.

Los países y actores regionales, como la Unión Europea, actualizan sus marcos de vez en cuando para estar a la vanguardia y reaccionar a los cambios en el mercado.

¿Quién hace cumplir las leyes de prevención de lavado de dinero?

La autoridad para hacer cumplir las leyes de PLD puede cambiar de un país a otro. Por ejemplo, en los Estados Unidos, el marco de PLD para las instituciones financieras está proporcionado por la Ley de Secreto Bancario y sus regulaciones implementadoras. Esto le otorga al Departamento del Tesoro (actuando a través de la Red de Ejecución de Delitos Financieros, también conocida como FinCEN) el poder de hacer cumplir las obligaciones de PLD derivadas de la Ley de Secreto Bancario.

En el Reino Unido, por otro lado, la Autoridad de Conducta Financiera es el principal regulador de servicios financieros con autoridad sobre bancos, cooperativas de crédito y otras instituciones financieras. La Autoridad de Conducta Financiera trabaja en estrecha colaboración con la Agencia Nacional del Crimen, supervisando el cumplimiento de las regulaciones de PLD en la región y tiene el poder de investigar casos de lavado de dinero.

Verificación de identidad de PLD

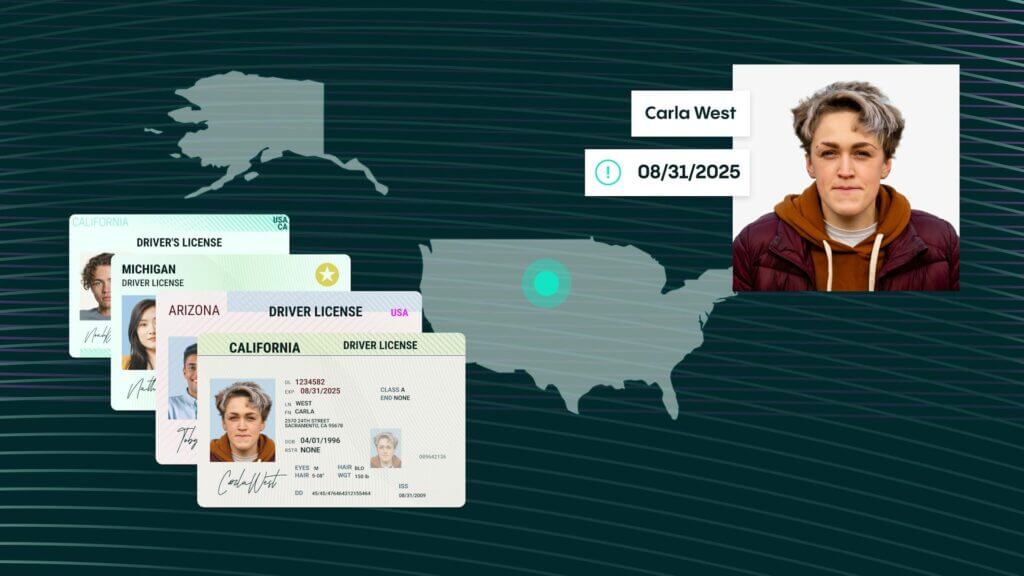

Un buen punto de partida para el cumplimiento de PLD en el mundo digital es la verificación de identidad en línea. KYC trabaja con el objetivo principal de identificar y verificar a los clientes antes de permitirles utilizar sus servicios. Esto debería ser idealmente conveniente y comprensible para el cliente.

La verificación, en general, es el proceso de garantizar que las personas que intentan acceder a su servicio son quienes dicen ser. Generalmente, la verificación de identidad tiene lugar cuando los clientes están siendo integrados a un servicio y antes de que puedan tener acceso a él.

La verificación de identidad es generalmente obligatoria para todas las entidades que están obligadas bajo el marco de PLD. Como se mencionó, la legislación local, junto con las reglas y regulaciones promulgadas y aplicadas por las agencias gubernamentales, requiere que las entidades sigan un conjunto de procedimientos para garantizar el cumplimiento de PLD. En general, los procedimientos de KYC aprobados pueden incluir la verificación de identidad, la comprobación de información contra fuentes separadas y confiables, como comparaciones de bases de datos y verificaciones de antecedentes.

¿Qué son los controles de PLD?

Aunque aplicar KYC es un paso importante en el cumplimiento de PLD, las empresas obligadas a PLD necesitan realizar controles adicionales de PLD cuando reciben a un nuevo cliente y a lo largo del ciclo de vida del cliente. Según las regulaciones, existe una obligación legal de que las empresas tomen medidas para descubrir casos de lavado de dinero y reportarlos adecuadamente

Las empresas deben descubrir qué clientes son personas expuestas políticamente y qué potenciales clientes podrían estar bajo sanciones. Además, las empresas deben monitorear activamente el comportamiento de sus clientes para detectar actividades sospechosas y delictivas si es que ocurren. Podemos resumir lo anterior como controles de prevención de lavado de dinero.

Los controles de PLD pueden diferir dependiendo de las leyes aplicables. A medida que los países actualizan las leyes con frecuencia, las empresas deben adaptarse a estos cambios rápidamente. Hay algunos ejemplos en los que empresas e individuos se han enfrentado a multas significativas por no cumplir.

Asegure que su organización está cumpliendo con PLD

Aquí en Veriff, trabajamos arduamente para construir confianza en línea y hacer que el mundo digital sea más seguro con las herramientas que estamos construyendo a diario. Eche un vistazo a nuestra solución de Cumplimiento de PLD y KYC, que puede ayudar a su equipo a luchar contra el lavado de dinero y otros delitos financieros.

¿Quiere saber más sobre cómo puede hacer más para luchar contra el crimen financiero? Reserve una demostración con un miembro de nuestro equipo hoy.