Entrada de blog

Una guía sobre el cumplimiento de la prevención de lavado de dinero (PLD)

Mantenerse dos pasos por delante de los criminales exige un entorno regulatorio de rápida evolución. La nueva directiva PLD5 impactará a los gobiernos y a las empresas, y aquí está todo lo que necesita saber para mantenerse en cumplimiento en 2020.

El 19 de junio de 2018, la Unión Europea inició su nueva directiva contra el lavado de dinero, PLD5. La nueva directiva se basa en los puntos establecidos en la PLD4, con cambios diseñados para fortalecer los esfuerzos contra el lavado de dinero y combatir el financiamiento del terrorismo. Para ayudarle a navegar por la nueva directiva, la siguiente guía incluye los aspectos destacados y consejos para mantenerse en cumplimiento en 2020.

Esta guía comienza con una visión general de las leyes contra el lavado de dinero, seguida de los detalles que necesita conocer para mantenerse en cumplimiento de la PLD5 en los capítulos a continuación:

- Una visión general sobre la prevención de lavado de dinero y la PLD5

- Las 6 pautas clave de la PLD5 explicadas

- Las industrias afectadas por las pautas de PLD5

- La importancia de cumplir con la PLD

- Cómo mantenerse en cumplimiento de la PLD en 2020

1. ¿Qué es la prevención de lavado de dinero?

Entender la prevención de lavado de dinero comienza por examinar el lavado de dinero como un crimen.

El lavado de dinero es un proceso criminal de convertir o transferir activos con la intención de ocultar su origen. Esto ocurre típicamente cuando los activos provienen de actividades ilegales. El proceso de lavado de dinero disfraza estos orígenes ilícitos, haciéndolos parecer legales

Aquí es donde entra la frase «lavar» o «blanquear» dinero, ya que el proceso de lavado de dinero implica ciclar activos a través de varios negocios y tenencias hasta que la fuente sea difícil de rastrear.

Como término general, prevención de lavado de dinero se refiere a todo el sistema de reglas, procedimientos, leyes y regulaciones diseñadas para prevenir crímenes de lavado de dinero. La mayoría de los países desarrollados tienen leyes o un conjunto de regulaciones contra el lavado de dinero

En el caso de la Unión Europea, su parlamento publicó directivas que los estados miembros deben adoptar en su legislación para abordar este problema, la última siendo la PLD5.

2. Las 6 pautas clave de la PLD5 explicadas

El 20 de enero de 2020, el plazo establecido por la Comisión de la UE para que cada miembro de la Unión Europea implemente la nueva directiva, está a la vuelta de la esquina. Esto significa que los gobiernos y las empresas necesitan actuar rápido para mantenerse en cumplimiento.

La AMLD5 incluye una serie de nuevas pautas destinadas a fortalecer las regulaciones de prevención de lavado de dinero y proteger a las personas honestas. En pocas palabras, este directiva se enfoca en aportar más transparencia a las instituciones en la Unión Europea. A continuación, te mostramos los puntos más importantes abordados en la nueva directiva.

2.1. Propiedad benefactora última (PBLU)

Esta directriz te da acceso a información sobre la Propiedad Beneficiaria Última (UBO) de las empresas con sede en la Unión Europea. Este registro será accesible para todas las autoridades competentes (sin ninguna restricción) y ayudará a prevenir el uso indebido de entidades legales para lavar dinero o financiar el terrorismo.

2.2. Personas expuestas políticamente (PEP)

Todos los estados miembros de la UE estarán obligados a crear una lista de cargos públicos y sus funciones a nivel nacional, que serán catalogados como personas expuestas políticamente (PEP)

La idea detrás de esto es que los estados miembros de la Unión Europea deben nombrar los puestos que consideran PEP, pero no será necesario especificar los nombres de las personas en cada cargo. Este es un desafío para cada empresa que desea cumplir con la nueva ley porque hacerlo requiere que monitoreen cualquier cambio en estos puestos.

2.3. Países de alto riesgo

Los países que tienen regulaciones de prevención de lavado de dinero precarias, los cuales están categorizados como países de alto riesgo, tendrán demandas de debida diligencia más estrictas. Esta directriz estandarizará los procesos en las instituciones financieras y otras entidades obligadas en relación con la diligencia debida mejorada (EDD)

Eliminar estos eslabones débiles reducirá significativamente la entrada de dinero de fuentes ilegales de países de alto riesgo a la Unión Europea.

2.4. Tarjetas prepagadas

El umbral para identificar a los titulares de tarjetas prepagadas se reducirá de €250 a €150. Las transacciones en línea con tarjetas prepagadas también se limitarán a un máximo de €50. Los estados miembros que deseen restringir aún más esta medida podrán hacerlo a su propia discreción.

2.5. Mercados de criptomonedas

El régimen de prevención de lavado de dinero se extenderá al sector de criptomonedas para prevenir cualquier tipo de riesgo de monedas virtuales. En el futuro, todas las plataformas electrónicas que incluyan intercambios de criptomonedas estarán cubiertas por la AMLD5. En el pasado, este tipo de plataformas no estaban reguladas, lo que las hacía vulnerables a los delitos de lavado de dinero

Las personas que operan en este espacio virtual deberán tener un entendimiento más amplio de las leyes de la PLD. Algo a considerar es si la regulación de las monedas virtuales socava la premisa de anonimato y descentralización que hizo que floreciera en primer lugar.

2.6. Monitoreo de las Unidades de Inteligencia Financiera (UIF)

Bajo la PLD5, se le otorgará más poder a las Unidades de Inteligencia Financiera (UIF), que facilitan la cooperación y el intercambio de información entre autoridades. Los estados miembros de la Unión Europea deben establecer registros nacionales para los bancos de modo que puedan identificar todas las cuentas de cualquier persona por la UIF correspondiente

3. Las industrias afectadas por las pautas de PLD5

Cuando se piensa en las regulaciones contra el lavado de dinero, generalmente se asocian con instituciones financieras, específicamente bancos, como las principales instituciones que deben cumplir. Hoy en día, la realidad es muy diferente.

Desde la aparición de industrias como las criptomonedas y las soluciones fintech, las regulaciones de la PLD se aplican a un espectro mucho más amplio, incluyendo:

- Instituciones financieras

- Instituciones de crédito

- Auditores, contadores externos y asesores fiscales

- Fideicomisos y proveedores de servicios de empresas

- Profesionales legales, incluidos los notarios

- Personas que comercian en bienes donde se realizan pagos en efectivo por montos de €10,000 o más

- Agentes inmobiliarios

- Proveedores de criptomonedas

Los comerciantes de arte y criptomonedas deben tener una cuidado extra

Como se mencionó anteriormente, las criptomonedas y las billeteras de criptomonedas se verán afectadas por la nueva directiva PLD. Esto significa que la industria se verá obligada a cumplir con los mismos estándares rigurosos que las instituciones financieras, incluyendo regulaciones como la debida diligencia del cliente, el monitoreo de transacciones y los informes de actividad sospechosa

El mundo de las criptomonedas no es la única nueva industria que caerá bajo la jurisdicción de la PLD5. Las agencias y comerciantes de arte también deberán comenzar a verificar la identidad de sus clientes, así como mantener un rastro de auditoría cuando las transacciones sean superiores a €10,000.

4. La importancia de cumplir con la PLD5

A la luz de eventos recientes como los ataques terroristas en Bruselas y París y la liberación de los Papeles de Panamá, la inadequación de los sistemas de prevención de lavado de dinero en Europa es difícil de ignorar.

La Oficina de las Naciones Unidas contra la Droga y el Delito (ONUDD) estima que alrededor del 5% del PIB global se lava anualmente, en este caso, estamos hablando de $800 mil millones a $2 billones que están sujetos al ciclo de lavado. Teniendo en cuenta que este dinero se usa para financiar negocios ilícitos, las directivas de la PLD son esenciales para combatir y prevenir el financiamiento del crimen.

Si bien entender las pautas es el primer paso, también es necesario distinguir entre cumplir como miembro de la Unión Europea o como una institución privada que realiza negocios.

Multas por incumplimiento de la PLD para instituciones privadas

Para instituciones y negocios privados, no cumplir con las nuevas regulaciones resultará en altas multas e incluso en procesos penales. Durante el año 2019, la Autoridad Financiera del Reino Unido (FCA) impuso multas por más de US$1 mil millones, mientras que en el resto de Europa, los bancos pagaron más de US$16 mil millones en multas entre 2012 y 2018.

5. Cómo mantenerse en cumplimiento de la PLD en 2020

Hoy vivimos en una sociedad digital que viene con muchos beneficios y riesgos. Los desafíos en ciberseguridad como el fraude en línea evolucionan rápidamente, y las regulaciones contra el lavado de dinero son solo una forma de asegurar que el dinero no termine en manos de criminales

La única forma de mantenerse en cumplimiento con las regulaciones contra el lavado de dinero es estar atento a las nuevas directivas que el Consejo Europeo planea emitir

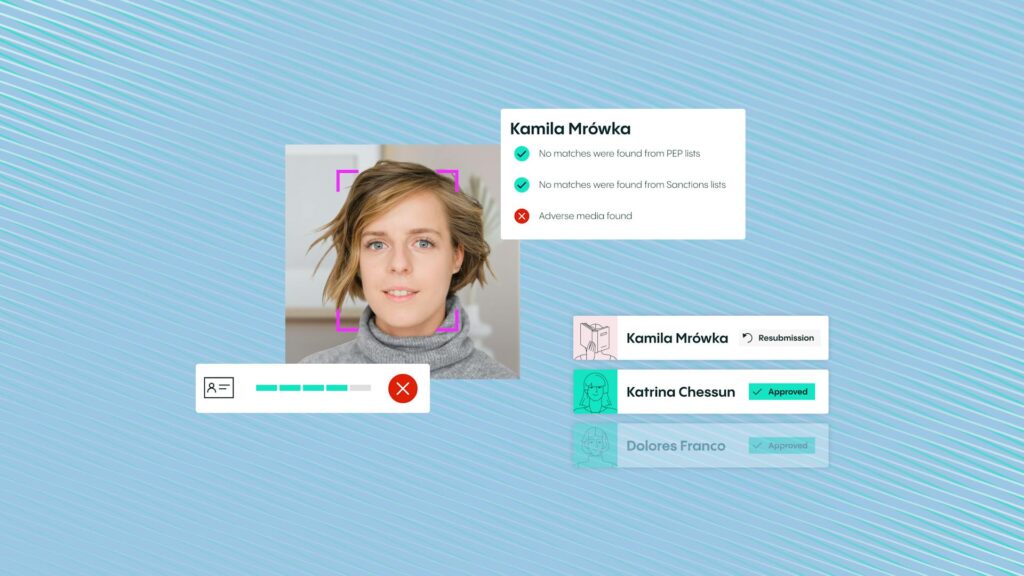

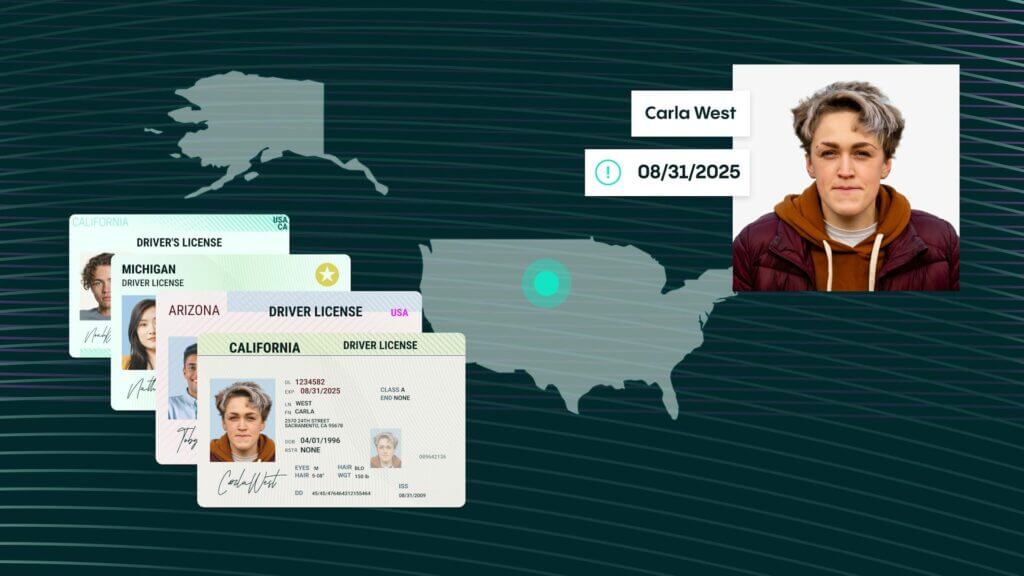

Más allá de mantener al día las regulaciones de la PLD, otra forma de estar en cumplimiento es invertir en un proveedor de servicios KYC de buena reputación que ayude a cumplir con las regulaciones de la PLD. Los proveedores de KYC que emplean inteligencia artificial y aprendizaje automático para mantener las empresas en cumplimiento pueden reducir el riesgo de error humano, así como facilitar el proceso para su equipo interno.

Al buscar una solución de KYC, es importante tener en cuenta los siguientes consejos:

- Busque un proveedor de servicios que esté dispuesto a adaptar su servicio en función de sus necesidades específicas en lugar de un servicio que adopte un enfoque de talla única. Muchos proveedores de KYC no tienen en cuenta la complejidad de su negocio, por lo que un proveedor personalizable que esté dispuesto a adaptarse y cooperar con usted es mucho mejor que una solución genérica

- La solución de KYC que está buscando debe incluir funciones de PLD o diligencia debida del consumidor (DDC) que sean lo suficientemente robustas para cumplir con las nuevas regulaciones. Estas funciones pueden ser completamente externalizadas o compartidas con el programa de la empresa dependiendo de sus necesidades.

- Es necesario tener control de revisión, incluida la reevaluación de los programas de prevención de lavado de dinero. Vivimos en una sociedad que se moderniza rápidamente, lo que significa que las regulaciones también se adaptan rápidamente. Por eso es necesario que el servicio de KYC que elija tenga un esquema de actualización programada para hacer frente a estas actualizaciones.

Obtenga el cumplimiento de la PLD que necesita con Veriff

Como servicio de KYC y socio de prevención de fraude, Veriff ayuda a las empresas a hacer cumplir las pautas de PLD5 garantizando que sus clientes son quienes dicen ser

Además de el cumplimiento de KYC, Veriff proporciona verificaciones de PEP y sanciones, huellas digitales de dispositivo, navegador y red, y otras herramientas de prevención de fraude para mantenerlo en cumplimiento en el entorno regulatorio de hoy.

Para más detalles sobre las características de prevención de fraude de Veriff, visite nuestra página de producto. También puedes registrarte para una prueba gratuita de 30 días de nuestra plataforma de autoservicio, Veriff Station, que te ofrece las mismas herramientas de prevención de fraude utilizadas por clientes empresariales con planes de precios flexibles diseñados para crecer contigo